自2023年3月10日矽谷銀行宣布倒閉以來,截至美國時間3月20日,美歐銀行業風波尚未完全平息:瑞信和第一共和銀行股價日內“腰斬”,金價一度升破2000美元大關,市場對美歐經濟和貨幣政策的預期發生劇變。 短期來看,隨著大部分危機導火線已被“澆熄”,我們傾向於認為“最壞的時期”已經過去。只不過,銀行業波動風險尚未完全消散,市場對美國中小型銀行以及歐洲大型銀行相關資產或仍保持警惕。往後看,美國經濟衰退風險進一步上升,但衰退程度仍有待觀察。我們預期聯準會3月升息25BP,但可能不會明確表示下半年降息。

01

「最壞的時期」過去了嗎?

短期來看,我們傾向於認為「最壞的時期」已經過去,只不過銀行業波動風險尚未完全消散。

首先,美歐政策(和市場)反應及時,大部分危機導火線已被「澆熄」。 3月12日,美國財政部、聯準會和FDIC聯合設立了銀行定期救助計畫(BTFP),矽谷銀行儲戶已獲得「完全救助」;3月19日,瑞銀宣布收購瑞信,避免瑞信倒閉風險;3月16日,第一共和銀行(FRB)獲得11家大型銀行300億美元注資。雖然3月17日、21日第一共和銀行股價仍跌,但最糟的結果也是宣布倒閉或被FDIC接管,難以引發系統性風險。

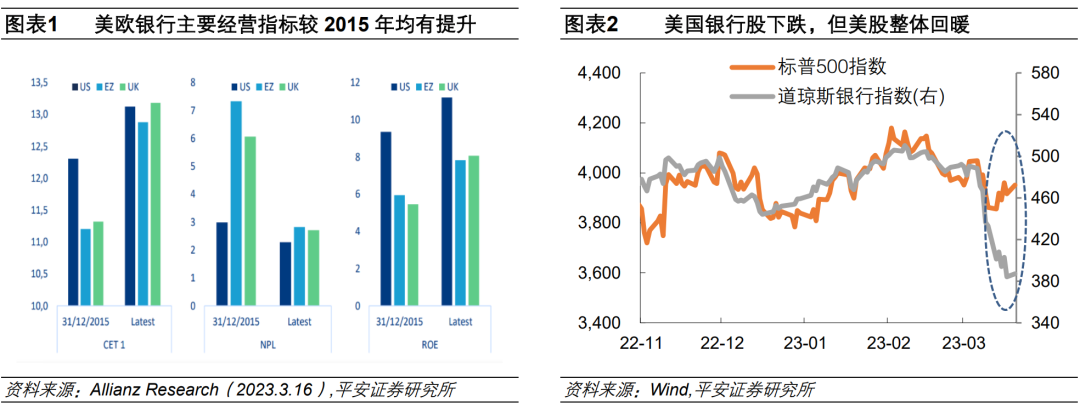

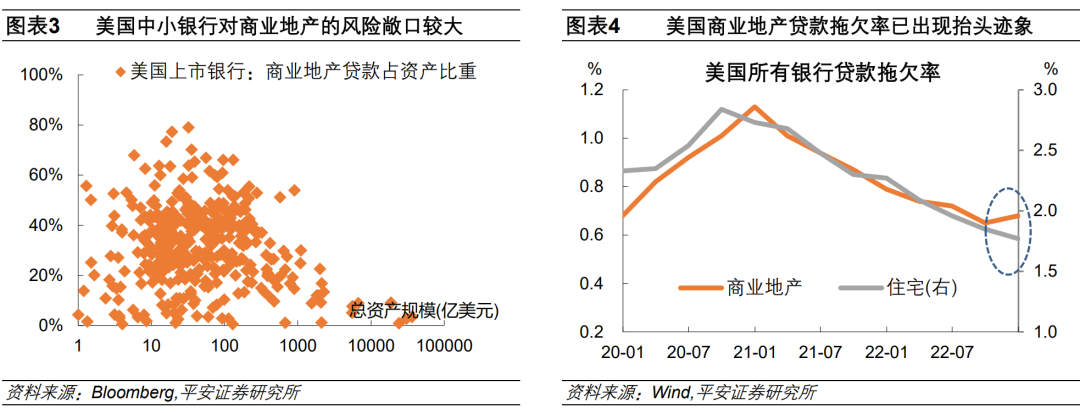

其次,美歐銀行體系整體穩健,系統性風險應可控。一方面,矽谷銀行和瑞信事件的原因離不開自身經營風險,未必是系統性風險的「冰山一角」。 矽谷銀行倒閉的主因在於本身的經營模式,即負債端來源單一(新創公司)、存多貸少(活期存款類比超過70%)、存短投長(持有國債+ MBS規模佔資產比重超50%)。而瑞信暴雷在於先前已存在大量信用風險和經營不善情況。本次股價下跌起因於尋求沙烏地阿拉伯國家銀行注資失敗,迅即帶來現金流壓力。另一方面,2008年次貸危機和2011年歐債危機後,美歐金融監理明顯強化,且均建立了更成熟的風控機制。近十年,美歐銀行體系健康狀況一直夯實,目前資本充足率(CET1)、壞帳率(NPL)、股本回報率(ROE)等重要指標較2015年底都更為正面。此外,政策層面對於金融風險的反應也更敏銳、及時。因此,局部銀行風險短期或難以演變為系統性風險。這也解釋了,3月10日以來道瓊銀行指數大幅下跌,但標普500指數反而溫和上漲。

不過,短期金融市場恐慌情緒未必消散。 一方面,矽谷銀行、簽名銀行和第一共和銀行的暴雷,反映出美國中小型銀行的脆弱性。尤其是,第一共和銀行負債端較前兩者更平衡,業務和估值更是行業“優等生”,在中小銀行中更具有典型性、代表性,因此該銀行面臨危機意味著大部分中小銀行均可能面臨壓力。此外,2018年川普政府推動金融監管放鬆,減弱了對資產規模2500億以下銀行的壓力測試,也是本輪中小銀行暴雷的重要背景。我們認為,短期圍繞中小型銀行的擔憂可能仍然存在,且不排除新的中小型銀行暴雷。另一方面,瑞信被併購可能引發市場對大型銀行的擔憂。瑞信是世界金融監督機構認定為「全球系統重要性銀行(G-SIBs)」的30家銀行之一,實施了比一般銀行更加嚴格的資本管制,理應在全球金融體系中發揮「壓艙石」作用。瑞信事件後,與瑞信同等級的G-SIBs大型銀行短期內有可能受到投機資金的做空和攻擊。

02

還有哪些可能的風險?

除了美歐銀行衝擊外,以下經濟金融風險也值得關注:

一是,美歐銀行業公債市場可能因瑞信事件而受衝擊。 3月19日瑞銀宣布收購瑞信,但約160億瑞郎的瑞信額外一級資本(Additional Tier 1,AT1)債券將被完全減記。當銀行陷入危機時,AT1債券可透過轉股或減記本金的方式幫助銀行吸收損失。一般而言,AT1債權人的受償順序優先於普通股股東。但本次瑞士監管機構直接將AT1債券減記到零,而股東權益仍可保留接近50%,這讓資本市場感到震驚,被認為「公然破壞債權人的受償優先制度」。未來一段時間,其它銀行的AT1債券價格可能受波及,而部分銀行的資本充足水準或受影響。

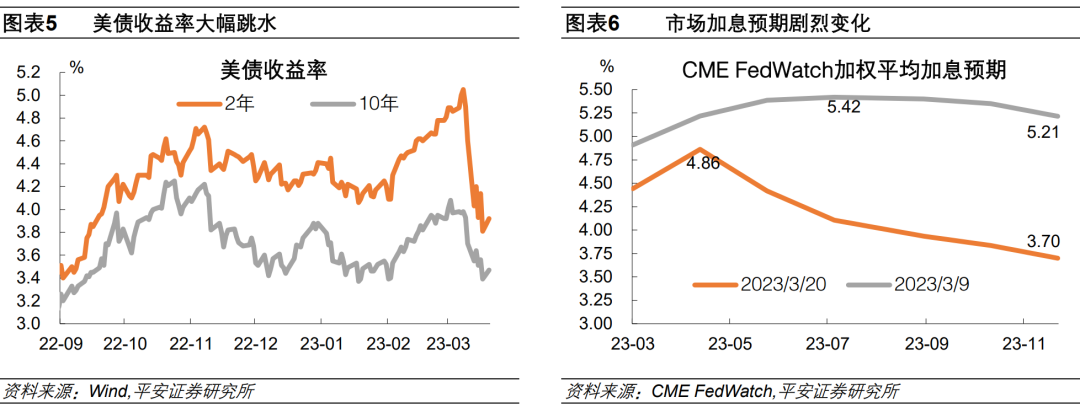

二是,美國商業不動產可能因中小型銀行危機而更受衝擊。 風險敞口方面,美國商業房地產80%的貸款來自規模較小的區域銀行,這些銀行現在為了自救可能會收縮資產負債表。風險苗頭方面,商業不動產抵押貸款擔保證券(CMBS)拖欠率在2023年2月環比躍升18個基點,此前黑石旗下的CMBS已出現違約。基本面看,相較住宅,商業不動產更脆弱。這反映在截至2022年第四季美國商業房地產貸款拖欠率已出現抬頭跡象,而住宅貸款仍然穩健。尤其是,疫情以來居家辦公以及混合工作模式,使辦公室地產更易受到衝擊。從傳導路徑來看,商業不動產和中小型銀行可能同步受損、陷入惡性循環。

三是,中期維度的金融風險演變仍需觀察。 歷史上,金融危機往往在美歐央行首次降息後才真正爆發(當然,也可能是金融風險的抬升造成了貨幣政策的轉向)。本輪聯準會升息節奏較快,經濟和金融體系所受衝擊也就更迅猛。尤其美債期限利差倒掛的持續性和深度均超過2000年以來水平,美國各類型銀行或多或少都可能出現資產負債久期錯配的問題。此外,鑑於銀行業乃至金融業的表現與經濟基本面高度掛鉤,若美歐經濟衰退壓力加大,市場對於銀行業相關資產的重估亦會放大金融體系的壓力。就此而言,由於歐洲經濟風險大於美國(因通膨壓力、政府債務和能源風險均更大),而歐洲銀行業風險也將高於美國。

03

經濟與政策下一步?

美國經濟衰退風險進一步上升。 美國中小型銀行信貸緊縮將衝擊實體經濟。根據高盛數據,資產低於2,500億美元的中小型銀行承擔了美國約50%的商業和工業貸款,其中包括60%的房屋貸款、80%的商業房地產貸款、以及45%的消費貸款。高盛據此下調美國全年GDP成長率0.3個百分點至1.2%。我們基準預期是,美國在2023年中左右步入衰退(以NBER的定義)。

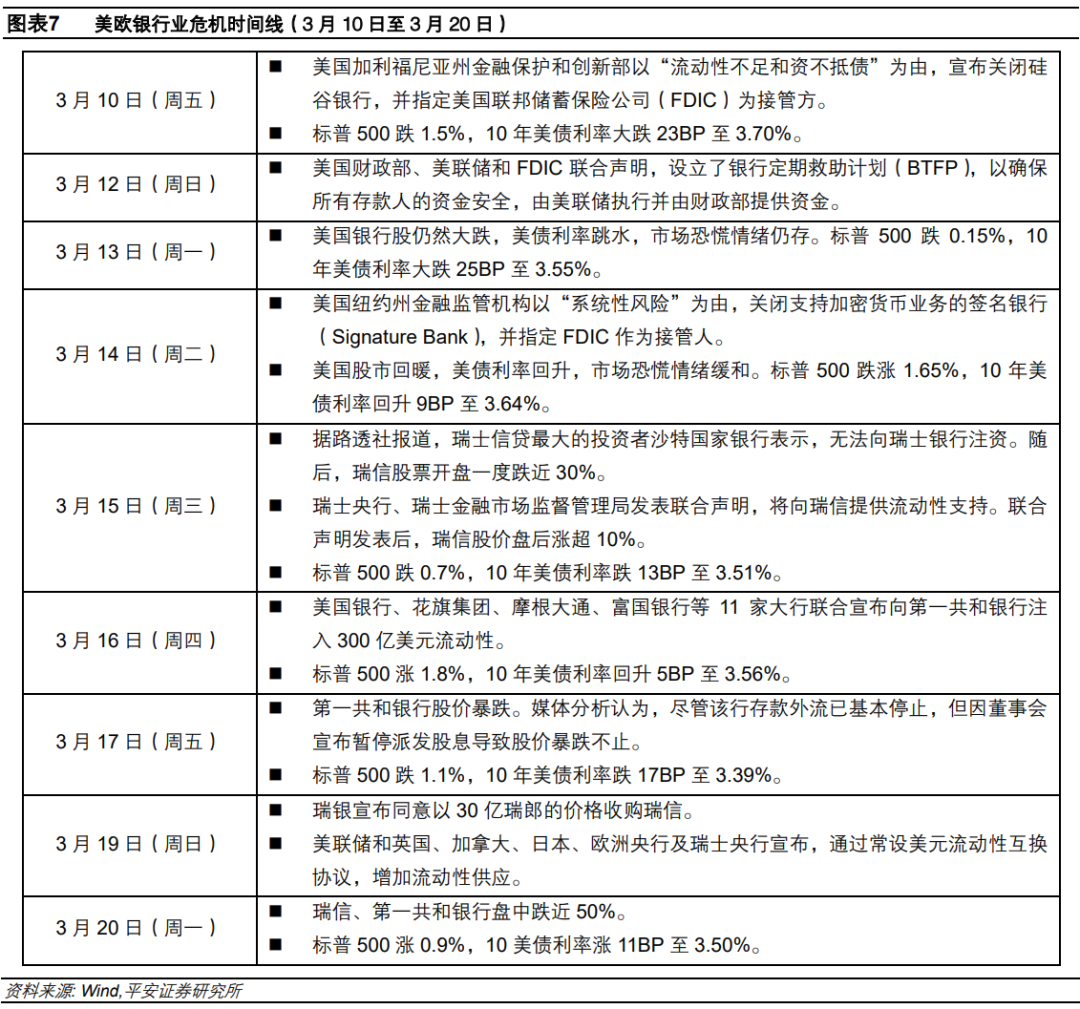

聯準會停止升息節點提前至5月左右,但會否降息仍有待觀察。 矽谷銀行事件前,市場一度預期聯準會第三季持續升息、終端利率至5.5%以上。截至3月17日的CME數據顯示,市場預期最後一次升息在3月或5月,下半年累計降息或超100BP。市場升息預期急劇降溫,也表現在2年和10年期美債殖利率的跳水上。 我們認為聯準會3月可能繼續升息25BP,5月或6月仍可能升息。 參考歐央行今年3月16日昇息50BP,以及英國央行在退休金危機後短暫地無限量購債但仍加息75BP,可見美歐央行在顧及金融穩定的同時,不會輕易更改先前的政策路徑。而且,聯準會先按既定路徑“邊走邊看”,也釋放出“一切在掌握之中”的信號,這對於穩定市場預期、緩和風險發散也是非常重要的。

需要指出的是,目前較濃厚的下半年大幅降息的預期,恰恰包含了「金融危機」持續發酵以及美國經濟「深度衰退」的預期。但若本次銀行風險能夠較快緩釋,對美國經濟的衝擊或將有限,疊加美國通膨粘性仍強,聯準會在下半年仍可能維持高利率、盡量不降息或少降息。

聯準會仍可能動用其他工具來應對金融風險。 截至3月15日,當週聯準會擴表約3,000億美元。 3月19日,聯準會聯合各大央行增加互換協議額度補充美元流動性。 由於第一共和銀行持有的長期市政債券暫不屬於BTFP接受的抵押品,在該銀行仍面臨危機之際,聯準會有可能考慮擴大合格抵押品的範圍。 除此之外,在必要時候,聯準會仍有豐富的常規(多為次貸危機後實施的工具)、非常規政策工具可供使用:常規性工具包括貼現窗口、公開市場操作購買國債等資產、常備回購便利(Standing Repo Facility, SRF)、定期證券借貸便利(Term Securities Lending Facility, TSLF)等;非常規工具可能包括暫停縮表、加大(或承諾)資產購買、動用財政部TGA帳戶實施救助等。總之,為化解金融風險,聯準會在流動性支持上會「火力全開」!

市場仍可能出現「自救」行動。 3月16日,美國11家銀行聯合宣布向第一共和銀行注資,未來不排除華爾街進一步採取類似行動;3月20日,在第一共和銀行股價仍在下跌之際,華爾街大型銀行或進一步考慮將原有的300億存款轉為股本,甚至考慮對其進行全資收購。此外,根據3月18日美國福斯新聞報道,拜登政府和巴菲特對話,意味著巴菲特等其他投資公司日後可能以某種方式投資美國地區銀行。

(鍾正生為平安證券首席經濟學家、研究院院長)

文章為用戶上傳,僅供非商業瀏覽。發布者:Lomu,轉轉請註明出處: https://www.daogebangong.com/zh-Hant/articles/detail/mei-ou-yin-hang-ye-wei-ji-he-shi-le.html

支付宝扫一扫

支付宝扫一扫

评论列表(196条)

测试